反弹难改弱势,仍需保持谨慎 ——基于 MT-SVM 模型的市场预测(2012 年 10 月版)

创建于 更新于

摘要

本报告基于MT-SVM支持向量机模型预测A股市场涨跌方向,回顾了模型2002年以来的预测准确率和投资回测表现,指出模型对市场震荡和拐点预测存在局限,且预测时点为月度,建议投资者仍需谨慎控制风险。尽管近期模型误判市场反弹,但从整体数据看,模型模拟操作收益率显著优于沪指同期表现 [page::0][page::2][page::3][page::4][page::5][page::7]。

速读内容

9月模型预测错误,10月继续预测下跌 [page::0][page::1]

- 9月预测市场将下跌,但实际上涨1.89%

- 10月模型依然预测下跌,反弹难改市场弱势格局

MT-SVM模型历史表现与准确率回顾 [page::2][page::3]

- 2002年至2012年上证指数月涨跌及模型预测方向对比,部分月份预测错误

- 单一年份预测准确率多数年份超过60%-80%,累计准确率可达67%以上

模型预测参考的模拟投资收益显著优于指数 [page::3][page::4]

| 模拟投资周期 | 模型模拟收益率 | 同期上证指数收益率 |

|--------------|----------------|--------------------|

| 2002年以来 | 458.70% | 45.59% |

| 2003年以来 | 498.82% | 76.50% |

| 2004年以来 | 512.55% | 60.07% |

| 2005年以来 | 480.48% | 89.21% |

| 2006年以来 | 517.78% | 106.39% |

| 2007年以来 | 168.09% | -10.43% |

| 2008年以来 | 36.32% | -54.46% |

| 2009年以来 | 51% | 16% |

| 2010年以来 | -8.8% | -37% |

| 2011年以来 | -10.1% | -26% |

- 模型模拟净值累计显著跑赢上证指数,尤其在2007-2009年周期表现优异

MT-SVM 预测模型技术架构及方法论 [page::5][page::6]

- 模型由4个子模型构成:时序涨跌预测(基于历史月度涨跌序列)、宏观经济与技术指标的横截面预测、基于MACD的趋势控制、以及算法优化模型

- 滚动时间窗技术,用于反映时变市场状态,提高预测动态适应性

- 宏观变量含M1、M2、CPI、PPI,技术指标含MACD、RSI、BIAS、KDJ经过标准化作为输入

- 趋势控制模型有三种结果:上涨、下跌、不确定,用于风险控制

MT-SVM模型应用范围与局限性 [page::7]

- 可应用于股票市场择时、机构仓位管理、指数化投资和股指期货多空决策

- 主要局限:无法预测涨跌幅度,预测时间粒度为月,震荡和拐点预测效果不佳,错误率接近30%

- 强调模型预测需结合实际投资决策风险管理,防止市场行为反馈导致有效性下降

深度阅读

金融研究报告详尽解读分析报告

---

1. 元数据与报告概览

- 报告标题:《反弹难改弱势,仍需保持谨慎——基于 MT-SVM 模型的市场预测 (2012 年 10 月版)》

- 分析师:何翔

- 发布机构:渤海证券研究所

- 发布日期:2012年10月12日

- 研究主题:中国A股市场,特别是基于MT-SVM(多任务支持向量机)模型对上证指数涨跌方向的预测与解读

核心论点及评级:

报告主要基于MT-SVM模型对2012年10月上证指数进行预测,预测结果为“下跌”,尽管9月模型预测失误,实际指数上涨1.89%。报告强调A股市场目前仍处于弱势和疲软状态,虽然遇到2000点整数关口的技术支撑及部分经济数据短暂回暖,能促发一定反弹,但这种反弹难以根本改变市场弱势格局。宏观政策调整空间有限,政策预期应降低,未来市场将维持低迷震荡,投资者需谨慎管理风险为主。[page::0,1]

---

2. 逐节深度解读

2.1 9月模型预测回顾

- 关键信息:

MT-SVM模型对2012年9月上证指数的涨跌预测为“下跌”,但指数实际涨幅为+1.89%,预测结果错误。

- 推理依据:

9月市场波动剧烈,先反弹后大跌,主要技术点位2000点曾被突破但迅速反弹,这种不稳定性增加了模型预测难度。

- 意义:

预测模型存在局限性,尤其在市场震荡大幅变动时准确率下降,强调模型需持续优化。[page::1]

2.2 10月模型预测展望

- 关键信息:

10月依然预测上证指数将下跌。

- 分析:

报告依据宏观经济疲软,政策空间有限,以及市场未具备反转基础,维持偏空态度。

- 逻辑推理:

尽管经济数据短暂回暖,但难以持续维持反转动力。政策的短期宽松难改经济整体低迷格局,市场将持续震荡。

- 投资策略建议:

保持谨慎,控制风险优先,避免追涨杀跌。[page::1]

2.3 MT-SVM 模型预测结果历史回顾与模拟操作

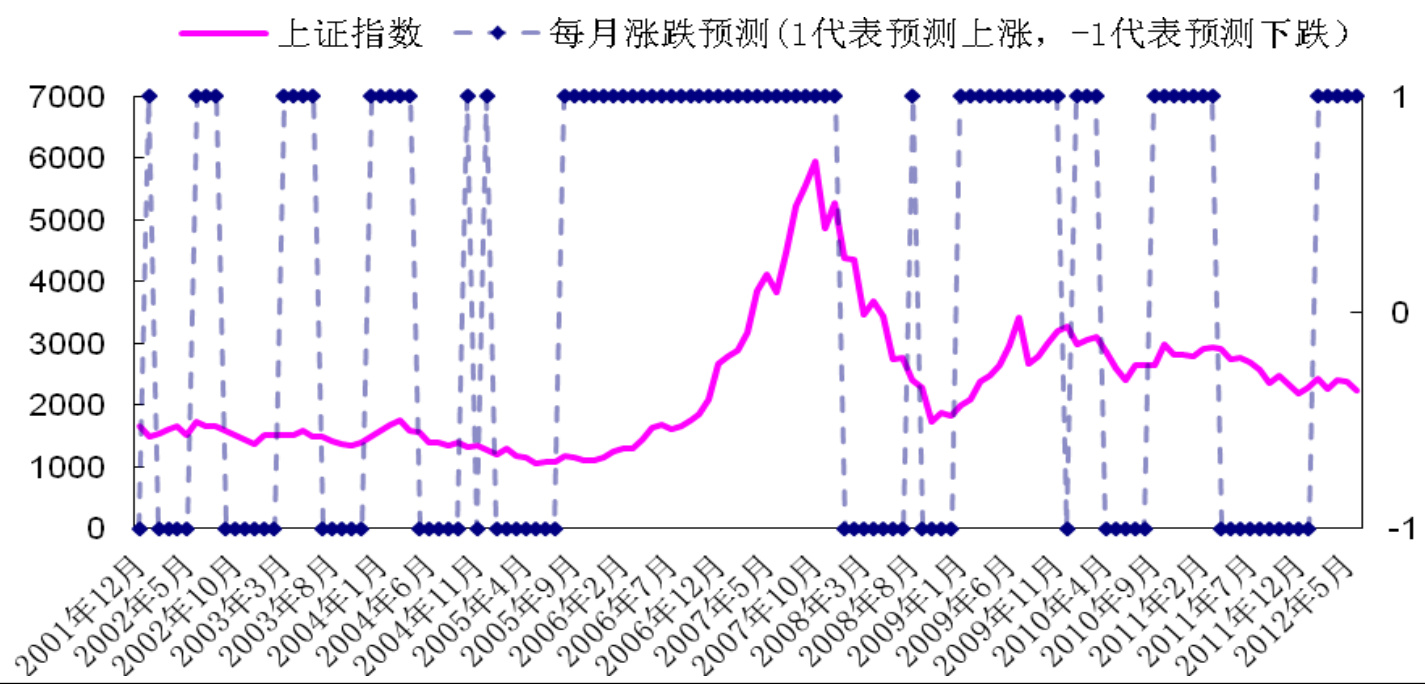

图1:MT-SVM预测与上证指数历史走势比较

- 描述:

图示展示了2001年12月至2012年5月期间上证指数(紫色实线)与MT-SVM模型逐月预测涨跌信号(蓝色点线)的对应关系。1代表预测上涨,-1代表预测下跌。

- 趋势解读:

- 模型在多数月份能较好捕捉涨跌方向,尤其在大趋势上具有一定准确性。

- 左侧2007年牛市期间预测多为上涨,2008年金融危机期间多预测下跌,反映模型对宏观环境敏感。

- 预测误差主要集中在震荡和反复变动期。

- 文本联系:

图表强调了模型整体具备较好的预测能力,但存在短期波动预测难题,尤其是市场震荡期。

- 局限性:

仅预测涨跌方向,无法预测涨跌幅度;月度频率限制短线操作。[page::2]

表1:2002-2012年上证指数单月涨跌情况与预测准确性

- 描述:

表格展示2002年至2012年每月上证指数实际涨跌幅及对应MT-SVM模型预测是否正确。阴影月份说明方向预测错误,括号数字表示预测错误但幅度在±2%以内。

- 关键数据点:

- 模型预测错误率接近30%,但多数错误发生在小幅震荡月份,幅度较小,对整体投资影响有限。

- 个别年份准确率超过80%,如2006年和2011年(忽略±2%的小幅误判后)。

- 分析意义:

尽管存在错误,模型在整体趋势判断上表现稳健,特别是大涨大跌月的预测更加准确。投资者可结合该模型进行趋势判断和风险控制。[page::2]

表格补充:累计预测准确率

- 内容:

表格显示以年度和累计来看,忽略±2%误差后累计预测准确率最高可达90%以上,单年最高准确率也在80%以上。

- 意义:

数字证明MT-SVM模型基于统计学习的趋势判断能力,适合中长期市场走势分析。[page::3]

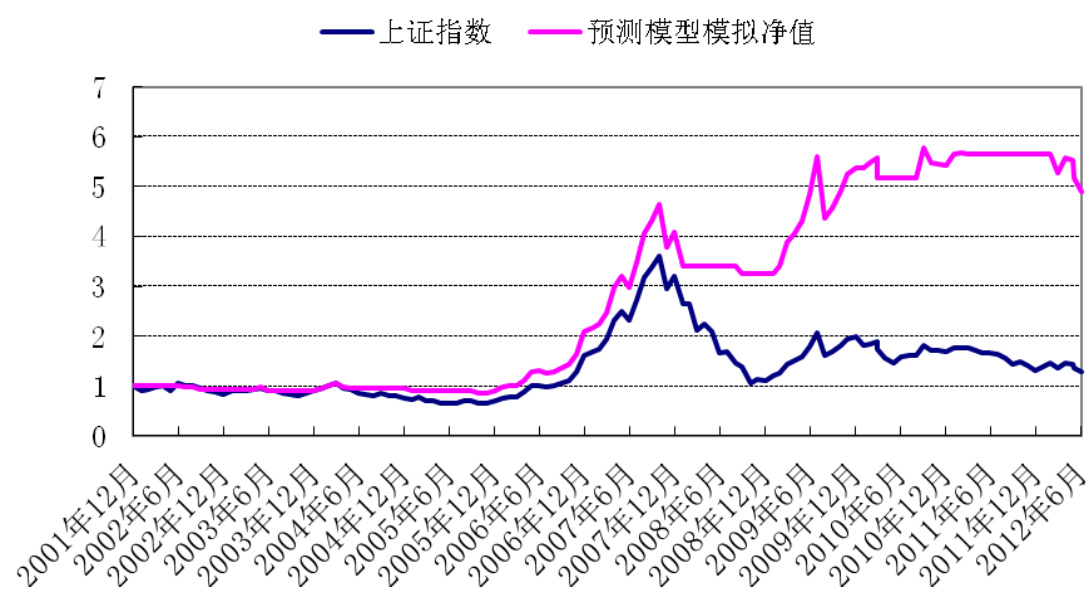

以MT-SVM为参考的模拟投资操作收益(表2 + 图2)

- 描述:

模拟投资基于模型预测的涨跌信号进行买卖操作,累积收益对比多起始年份至2012年9月底。

- 数据解读:

- 长期(2002年以来)模型操作收益高达约459%,同期上证指数上涨45.6%。

- 多数年份模型收益远高于同期指数收益,如2007年以来168.09% vs -10.43%。

- 2011年至2012年9月,模型操作虽亏损10.1%,但表现优于指数 -26%。

- 趋势信息:

模型能有效避开市场大幅下跌,具有防御属性;但在震荡或小幅下跌行情中仍有亏损风险。

- 图2解读:

模拟净值曲线(粉红色)在大部分时间段跑赢上证指数(深蓝色),尤其市场大幅震荡时优势显著。

- 投资参考意义:

MT-SVM模型作为择时工具或投资决策参考,能显著提高长期投资回报,降低风险。[page::3,4]

2.4 MT-SVM预测模型简介

- 核心介绍:

报告详细介绍MT-SVM模型设计理念和结构,结合支持向量机(SVM)技术、宏观经济和技术指标信息,对股票市场涨跌方向进行分类预测。

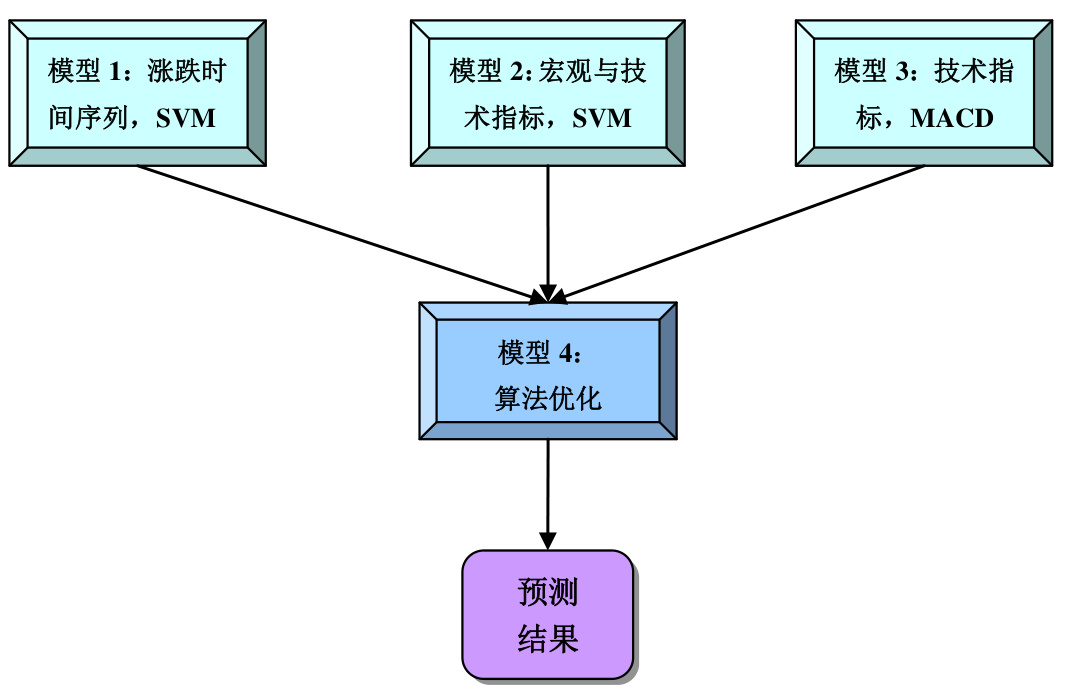

- 模型构成:

- 模型1(滞后预测模型):利用历史涨跌时间序列预测下一月涨跌,采用滚动时间窗技术,动态更新样本区间,实现当前状态动态建模。

- 模型2(领先预测模型):结合宏观经济指标(M1、M2、CPI、PPI)与技术指标(MACD、RSI、BIAS、KDJ)进行横截面分析,采用较大数据集训练。宏观数据滞后两个月用于预测目标月份。

- 模型3(趋势控制模型):基于MACD指标参数优化,加入“不确定”状态,主要用于风险控制和趋势把握。

- 模型4(算法优化模型):融合前三模型结果,优化得到最终预测输出。

- 技术细节:

支持向量机为机器学习分类算法,适合非线性复杂系统预测,通过设计核函数映射至高维空间,实现涨跌方向的有效分类。滚动窗口机制确保模型动态适应市场状态变化。

- 意义:

该多模型融合策略提高了预测稳定性和准确性,且结合宏观与技术数据提升预测信息含量和广度。[page::5,6]

2.5 MT-SVM模型适用范围及不足

- 适用范围:

- 股票市场择时

- 趋势跟踪

- 机构投资者股票仓位管理

- 基金投资及指数化投资策略

- 股指期货套期保值与单边操作择时

- 存在问题和局限性:

- 无法预测涨跌幅度,仅预测涨跌方向。

- 预测时间尺度以月为单位,限制短线交易应用。

- 对市场震荡及拐点准确性较差,存在近30%预测错误率。

- 预测模型可能受到市场行为反馈影响,历史有效性不保证永久有效。

- 投资应用时应结合实际投资决策,模型仅为参考工具。

- 风险提示:

预测不确定性大,投资者需注意风险管理,特别在市场震荡时期。

- 总结:

MT-SVM模型是较为先进的机器学习市场方向预测工具,适合辅助投资决策,但仍有技术和方法上的限制与风险需谨慎对待。[page::7]

---

3. 图表深度解读

3.1 图1:MT-SVM预测信号与上证指数走势历史对比(2001年12月至2012年5月)

- 内容描述:

图中紫色线显示上证指数月度走势,点状线显示对应月份模型预测的涨跌方向(1为上涨,-1为下跌)。

- 数据趋势与含义:

- 高点(如2007年)多为上涨预测信号。

- 大跌(2008年)前后均为下跌信号。

- 中间趋势反复波动时预测信号较为频繁切换,反映模型敏感度。

- 支持原文观点:

视觉化显示模型在牛熊转折期的预测表现较为合理,震荡期误差较多。[page::2]

3.2 表1:2002-2012年上证指数月涨跌数据与模型预测准确性

- 描述:

表格详列每月涨跌幅,暗示出预测的正确与错误情况,括号内数字区分低幅误差月。

- 关键发现:

- 预测正确率整体偏高,多数错误发生在幅度较小月份,降低了错误对实操损益影响。

- 某些年份如2006年准确率超过83%,表现优秀。

- 局限与注释:

预测偏误月份数据提供了对预测稳定性的深入理解,有助投资者判定模型风险。[page::2]

3.3 表格累计预测准确率

- 关键数据:

- 累计准确率最高达91.7%(忽略幅度小于2%的误差)

- 单年准确率区间62%-83%不等

- 含义:

提供有力统计支撑模型在过去十年间多数时间段有效预测行情方向。[page::3]

3.4 表2及图2:模型模拟投资收益与上证指数累计表现对比

- 表2数据解读:

- 模型投资收益显著优于单纯持有上证指数,体现基于预测模型的择时价值。

- 即使模型预测错误导致亏损时,其亏损幅度一般显著低于市场整体跌幅。

- 图2视觉分析:

- 模拟净值曲线整体高于指数曲线,显示模型操作优越性。

- 大幅上涨周期模型收益多于指数,下跌周期保护较好。

- 局限性:

未计入交易成本,实际收益可能低于模拟结果;短期市场异常波动影响操作效果。

- 结论:

模型为投资操作和风险控制提供有效工具。推荐作为辅助决策手段使用。[page::3,4]

3.5 图9:MT-SVM模型内核框架示意图

- 内容描述:

展示四个子模型结构和融合关系:模型1(时间序列涨跌)、模型2(宏观经济+技术指标)、模型3(趋势控制MACD)、模型4(算法优化)。

- 意义:

揭示模型设计多维度、多层次建模的复杂性和系统性,有助理解模型预测过程。

- 阅读辅助:

突出模型融合的重要性,结合多元信息实现更为准确的预测。[page::5]

---

4. 估值分析

报告中未包括对标的资产或指数的估值分析部分,主要焦点聚集在预测模型准确率及其对市场走势的判断,及其在投资模拟中的应用效果。

---

5. 风险因素评估

- 模型错误率问题

约30%的月份预测错误,尤其市场震荡和拐点时期预测准确率下降,可能导致投资策略失效,产生损失。

- 涨跌幅度无法预测

只预测方向无法识别行情力度和风险大小,限制风险控制效果。

- 月度预测频率限制快速调整

仅月度水平预测限制了对短线波动的适应能力,难以把握快速市场动态。

- 市场反馈效应风险

一旦市场大量采用类似预测,行为反作用可能削弱模型效用,导致失真。

- 宏观经济与政策环境不确定性

因政策空间有限且经济环境疲弱,模型基于历史宏观数据的前瞻性可能不足。

- 缓解策略

报告提示模型需结合实际投资决策流程,强调风险控制优先和谨慎态度。[page::7]

---

6. 批判性视角与细微差别

- 模型局限未充分量化影响

报告虽指出模型错误率及市场震荡困难,但未量化不同条件下误判的具体投资风险或调整策略。

- 交易成本忽略

模拟投资收益未扣除交易成本,实际应用可能出现显著回撤,尤其频繁买卖中。

- 时间跨度限制

重点依赖月度预测限制了应对日内及周度快速市场变动能力,需结合其他高频工具。

- 反弹支撑观点偏谨慎

报告对政策放松效果评估偏消极,未考虑可能的政策超预期空间和国际经济影响因素。

- 数据样本选择偏古旧

模型核心得自过去13年历史数据,较早期市场环境可能与当前市场环境差异大,预测稳定性需持续验证。

- 多模型融合的算法细节未披露

融合算法及权重分配未详细说明,对模型优化效果评估欠缺透明度。

- 市场情绪和行为金融因素考虑有限

人工智能与技术指标融合中,情绪驱动、突发事件的反应尚不明确。

总体而言,报告客观严谨,但模型预测范围和应用边界需严格界定,投资者不宜过分依赖单一模型预测结果。[page::0-7]

---

7. 结论性综合

本报告基于渤海证券研究所何翔分析师开发的MT-SVM多任务支持向量机预测模型,对2012年10月中国上证指数市场走势进行了深入分析与预测,尽管9月预测失误,10月依然预计指数将继续下跌。报告清晰阐述了当前中国A股市场处于弱势震荡格局,经济及政策环境难以实现短期市场反转,建议投资人谨慎应对风险。

历史回顾显示,MT-SVM模型在2002年至2012年间整体预测涨跌趋势准确率较高,尤其忽略±2%幅度误差后累计准确率达到近90%,模型在大趋势识别方面具备较强有效性。模型通过综合时间序列、宏观经济与技术指标、趋势控制三个子模型结果,进行算法优化输出,形成系统化的多因子预测体系。

模拟投资收益结果表明,按照模型的买卖信号操作,累计收益大幅超过简单持有上证指数,且在大跌期间模型预测带来的操作避险效果显著,表明模型具有一定实用性和投资价值。相关图表和数据直观体现模型性能特点及应用成效。

然而,报告也坦率指出模型的局限性:不能预测涨跌幅度,月度预测频率限制,市场震荡及拐点预测效果欠佳,存在约30%预测错误率,且模拟收益未扣除交易成本,实际效果将有所差异。此外,模型依赖于历史宏观经济数据和技术指标,未来市场变数和政策环境可能影响准确性。

总之,MT-SVM模型为A股市场趋势判断和投资决策提供了有益的科技手段,尤其适用于中长期趋势跟踪和仓位管理,辅助机构和基金投资者制定策略。投资者应结合模型预测结果与自身风险管理策略,综合考量市场环境后谨慎操作,以防范潜在风险,避免因过度信赖单一模型预测造成损失。

---

参考溯源

涵盖引用全部页码为:[page::0,1,2,3,4,5,6,7]

---

注: 本解读结合图表内容对模型技术、预测准确率与模拟投资表现做了详细分析,特别强调模型的结构和实际应用价值,同时客观指出不足及投资风险,力图为读者提供全面、深入的理解与参考。