因子轮动

创建于 更新于

摘要

本报告基于因子Spread与宏观周期视角,分析当前市场因子配置价值。规模因子Spread达到历史高位,显示小盘股具有较好配置性价比;价值因子Spread处于历史低位,风险较大。宏观周期方面,流动性收紧利于价值股但不利小盘股,市场波动率偏低利好低波动率与动量因子。综合建议均衡配置规模与价值因子,超配成长、低波动率、流动性和动量因子,低配反转因子[page::0][page::2][page::4][page::5][page::7]。

速读内容

今年以来因子表现趋势分析 [page::1]

- 规模因子、反转因子、Beta因子今年表现较差,自2017年8月起开始反弹。

- 价值因子、波动率因子、成长因子和流动性因子表现较好,但8月后趋于平稳或回撤。

因子Spread历史趋势与当前估值水平 [page::2][page::3][page::4]

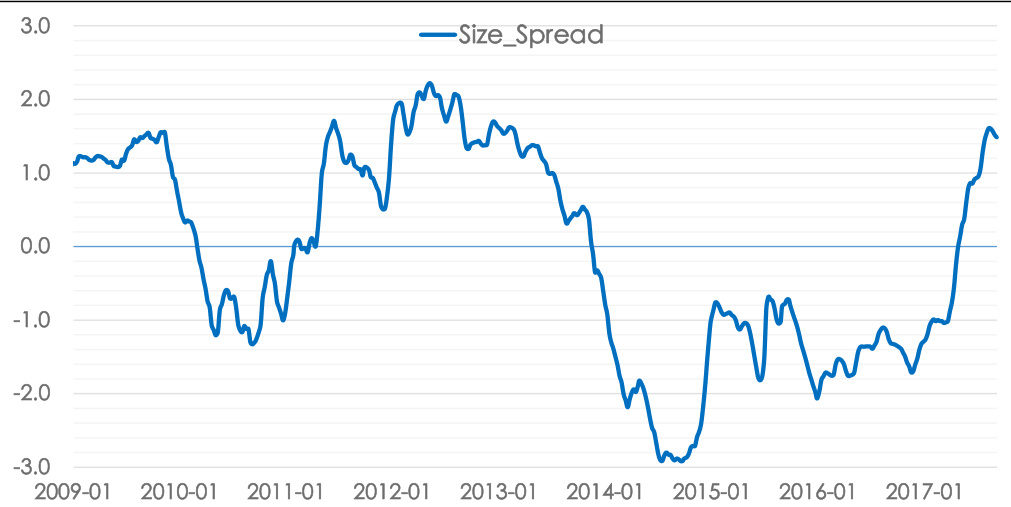

- 规模因子Spread达到1.5高位,暗示小盘股配置价值提升。

- PB因子Spread为-1.66,处于历史低位。

- PE因子Spread为-2.50,亦处于低位,显示价值因子风险增加。

- 反转因子Spread为-0.94偏低,当前不具备超额收益潜力。

宏观周期对因子轮动的影响及因子投资时钟 [page::4][page::5][page::6]

- 影响规模与价值因子的核心是流动性指标(信用利差和10年期国债收益率)。

- 当前利率处于上升趋势,信用利差突破60日均线,流动性趋紧,对小盘股不利。

- 市场整体波动率维持低位,有利于低波动率因子与动量因子配置。

因子配置综合建议 [page::0][page::7]

| 因子 | 因子Spread观点 | 宏观周期观点 | 最终建议 |

|------------|----------------|--------------|----------|

| 规模因子 | 推荐 | 谨慎 | 均衡配置 |

| 价值因子 | 谨慎 | 推荐 | 均衡配置 |

| 低波动率因子 | 推荐 | 推荐 | 推荐 |

| 流动性因子 | 无观点 | 推荐 | 推荐 |

| 成长因子 | 无观点 | 推荐 | 推荐 |

| 动量因子 | 无观点 | 推荐 | 推荐 |

| 反转因子 | 谨慎 | 谨慎 | 低配 |

- 建议风格均衡配置规模因子和价值因子,同时超配成长、低波动率、流动性和动量因子,谨慎配置反转因子。[page::7]

深度阅读

金融研究报告详尽分析——《因子轮动》

---

1. 元数据与概览

- 报告标题:因子轮动

- 发布日期:2017年9月14日

- 发布机构:长江证券研究所

- 作者及联系方式:林志朋、杨靖凤等(具体联系方式见报告页末)

- 主题:聚焦于A股市场的多因子投资策略,囊括规模因子、价值因子、反转因子、低波动率因子、流动性因子、成长因子及动量因子,结合因子估值及宏观经济周期提出因子配置建议。

- 核心观点:当前因子表现呈现明显分化,规模因子表现较差但有反弹信号,价值因子虽历史高收益但估值风险增大;宏观流动性环境趋紧利好价值股不利小盘股;推荐风格上均衡配置规模因子和价值因子,并超配成长、动量、低波动率及流动性因子,低配反转因子。

- 主要目的:为投资者提供基于因子估值和宏观周期分析的因子配置建议,优化资产组合收益。

---

2. 报告逐章深度解读

2.1 报告要点与当前时点关注因子(第0页)

- 关键论点:

- 规模因子 Spread 已达1.5,为历史高位,暗示小盘股配置性价比上升。

- 价值因子(PB、PE)Spread处于历史低位(PB -1.66,PE -2.50),显示价值股估值风险大,或面临调整压力。

- 宏观层面流动性偏紧(10年期国债利率上升、信用利差突破60日均线),不利小盘股但利好价值股。

- 市场波动率处于低位,建议避开波动率相关的反转因子,持续配置低波动率和动量因子。

- 逻辑与假设:

- 因子Spread作为估值参考,历史范围内高估或低估能提示未来表现趋势。

- 宏观变量如利率、信用利差影响资产流动性,从而影响因子表现。

- 核心结论:综合因子估值与宏观周期,推荐均衡配置规模因子和价值因子,且偏好成长、动量、低波动率和流动性因子,低配反转因子。

2.2 今年以来因子表现(第1页)

- 内容总结:

- 今年以来最差因子为规模、反转和Beta因子,规模因子表现最差,但8月后均有反弹迹象(图1)。

- 表现较好的因子包括价值、波动率、成长和流动性因子,价值因子突出(图2)。

- 8月后,先前表现较好的因子出现回撤,同步出现因子表现的轮动信号。

- 数据重点:

- 图1显示规模因子指数从年初的1.0滑落至约0.955,8月后稍有反弹。

- 图2价值因子指数上涨至1.07高位后有所回落,波动率和成长因子也呈现类似趋势。

- 分析要点:

- 因子表现的分化与轮动体现市场风格转换,提示投资者因应因子周期调整仓位。

2.3 因子Spread解读(第2、3、4页)

- 定义:因子Spread = 第1组(极端高因子值组)与第10组(极端低因子值组)平均因子值之差,是因子配置估值的体现。

- 规模因子(图3):

- Spread已升至1.5,属高位区间,但并未触及极限(±2)。

- 因为小盘股自2016年11月起表现不佳,Spread上升显示小盘股性价比提升,存在回弹机会。

- 价值因子(PB图4,PE图5):

- PB Spread约-1.66,PE Spread约-2.50,处于历史低位,反映价值股相对便宜但潜在风险加大。

- 价值因子的持续下降意味着估值压力,可能导致价值股表现承压。

- 反转因子(图6):

- Spread约-0.94,反映过去1个月涨幅的差异较小,市场波动率偏低。

- 低波动率限制了反转策略的超额收益潜力。

- 逻辑总结:

- 因子Spread为因子配置的量化估值指标,高Spread预示因子未来表现可能强势,低Spread可能承压。

2.4 宏观周期分析(第4至6页)

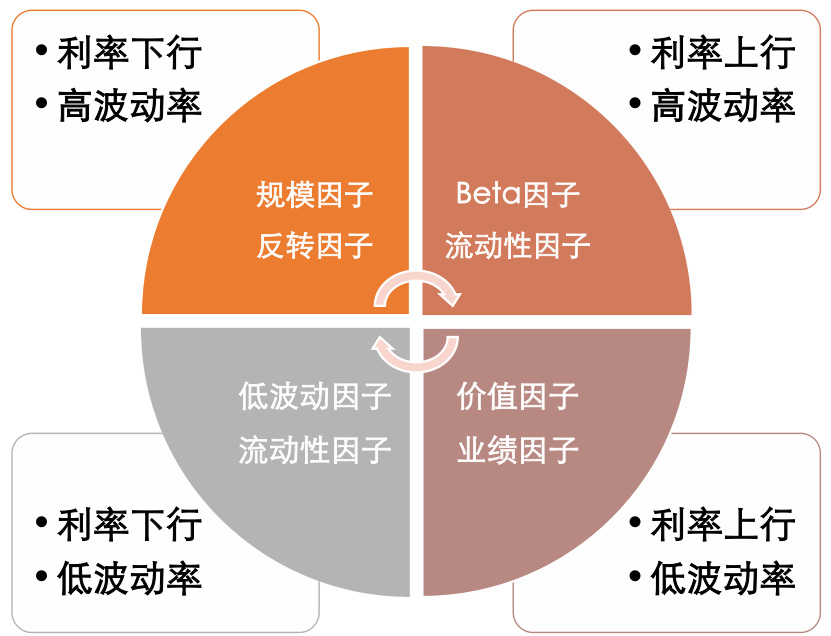

- 因子投资时钟理论(图7):

- 利率和波动率的变化决定因子表现风格方向。

- 利率上涨、高波动率环境利好流动性及Beta因子,利率下行、高波动率利好规模、反转因子,利率下行、低波动率环境利好低波动率和流动性因子,利率上行、低波动率环境利好价值和业绩因子。

- 当前环境:

- 10年期国债收益率(图8)和信用利差(图9)均在上升,表明流动性趋紧。

- 信用利差突破60日均线,显示融资环境趋严,不利小盘股(规模因子),利好价值股。

- 波动率水平:

- 万得全A(图10)、上证50(图11)、创业板指数(图12)波动率均处于历史中低位,市场整体处于较低波动期。

- 低波动率环境使低波动率因子和动量因子具备较高配置价值,而反转因子价值受限。

2.5 因子配置建议总结(第7页)

- 投资建议梳理:

- 因子Spread角度:推荐配置规模因子,谨慎价值因子和反转因子。

- 宏观周期角度:推荐成长、价值、低波动率、流动性和动量因子,谨慎规模因子和反转因子。

- 综合考虑:规模因子与价值因子均衡配置,继续超配成长、低波动率、动量和流动性因子,低配反转因子。

- 表1数据概览:

| 因子 | 因子Spread | 宏观周期 | 最终结果 |

|------------|-------------|-----------|-----------|

| 规模因子 | 推荐 | 谨慎 | 均衡 |

| 价值因子 | 谨慎 | 推荐 | 均衡 |

| 低波动率因子 | 推荐 | 推荐 | 推荐 |

| 流动性因子 | 无观点 | 推荐 | 推荐 |

| 成长因子 | 无观点 | 推荐 | 推荐 |

| 动量因子 | 无观点 | 推荐 | 推荐 |

| 反转因子 | 谨慎 | 谨慎 | 谨慎 |

- 核心结论:投资策略应结合因子估值和宏观经济周期,两者相互印证下进行动态调整,避免单一指标决策风险。

2.6 风险提示与投资评级说明(第8页)

- 评级定义详细说明行业及公司评级标准,基于相对沪深300指数的12个月表现。

- 报告信息基于公开资料,内容仅供参考,不构成具体投资建议。

- 强调独立性和公正性,说明风险揭示和版权声明。

---

3. 图表深度解读

3.1 表现较差与较好因子走势(第1页)

- 图1显示:规模因子自年初下跌至近0.955的最低点,于8月出现反弹迹象,反转因子和Beta因子表现类似,走势呈现周期性反弹。

- 图2显示:价值因子持续引领上涨,最高达1.07,但8月后出现停滞回调。波动率因子和成长因子8月前保持上涨,后期稍有回落。

- 数据说明:不同因子在不同时间的表现周期不同,显示因子轮动特征。

3.2 因子Spread走势(第2至4页)

- 图3(规模因子Spread):

- 2009年至2017年波动范围大致在-3至3区间,目前接近1.5的较高水平,提示小盘股性价比逐步提升。

- 图4(PB Spread)和图5(PE Spread):

- 两指针均呈现长期下行趋势,说明价值因子估值风险集中,当前点位创近年新低,风险提示强烈。

- 图6(反转因子Spread):

- 波动率相关,峰值出现于2015年市场极端波动后,当前处于较低波动率区间,提示反转策略时机尚未到来。

3.3 宏观指标与波动率走势(第5、6页)

- 图8和图9:

- 10年期国债收益率和信用利差呈现上升趋势,特别是信用利差突破60日均线,反映流动性趋紧。

- 图10至12:

- 三大主要指数波动率均低于三年滚动中位数,反映市场整体波动偏低。

- 这些图表佐证宏观周期理论,对因子配置形成主要影响依据。

3.4 因子投资时钟(图7)

- 通过多象限分析,清晰揭示利率与波动率变化对不同因子表现的影响,逻辑清晰且直观,便于理解宏观环境对因子轮动的决定作用。

---

4. 估值分析

报告中"因素Spread"的应用本质上构成一种因子估值体系,通过计算因子极端分组间的平均指标差异(Spread),以此衡量因子当前估值水平和潜在表现。此方法属于相对估值框架:

- 关键输入:

- 因子值排序分组(Group 1至Group 10);

- 对应组的平均因子值计算差异(Spread);

- 阈值解读:

- 历史区间在[-2,2],因子Spread接近±2时,预示反转或极值表现;

- 预测驱动:

- 高Spread(>2)暗示因子未来表现积极、收益更多;

- 低Spread(<-2)预示因子未来表现低迷。

该估值方法简单直观,易操作,但其准确性依赖历史数据和市场结构的稳定性。

---

5. 风险因素评估

- 估值风险:价值因子Spread持续走低显示价值股高估风险迫近,可能出现估值调整和价格回撤。

- 流动性风险:信用利差和国债利率上升,将导致融资环境收紧,不利规模因子(小盘股)表现。

- 市场风险:反转因子Spread低以及波动率处于低位,表示市场可能缺少短期波动以利于反转策略获利。

- 组合风险:因子配置需平衡风格切换,过度集中单一因子存在风险。

- 缓解措施:

- 报告建议多因子均衡配置,分散因子风险;

- 实时跟踪因子Spread和宏观指标动态调整仓位。

---

6. 审慎视角与细微差别

- 报告亮点:

- 结合因子估值与宏观经济环境双重视角,增强了因子轮动策略的稳健性。

- 详实的数据支持和图表辅助,便于投资者理解和执行。

- 潜在局限:

- 因子Spread仅源于历史观测,未来是否适用存在不确定性,尤其在市场结构变化大时可能失效。

- 流动性周期解释较为宏观,未详细探讨政策变化等突发事件对短期因子表现的影响。

- 报告对风险提示较为谨慎,但未深度量化风险概率和潜在损失程度。

- 内部一致性:

- 因子Spread与宏观周期观点在某些地方略显冲突,例如规模因子Spread推荐但宏观环境谨慎,报告通过均衡配置来化解矛盾,逻辑合理。

- 注意事项:

- 因子表现波动可能导致短期调整,长期持有者需警惕因子轮动带来的换仓成本和交易风险。

---

7. 结论性综合

这份《因子轮动》专题报告,基于详尽的因子估值(因子Spread)体系与宏观经济周期视角,清晰勾勒出多因子策略的当前投资风格建议。通过量化分析和图表展示,报告揭示如下核心洞见:

- 规模因子表现疲软但估值性价比较高,建议逐步配置,但需警惕宏观流动性紧缩的不利影响。

- 价值因子虽表现坚挺且宏观环境有利,但因估值Spread处于历史低位,投资风险值得关注。

- 市场波动率处于低位,反转因子缺乏超额收益,低波动率和动量因子具备相对优势。

- 综合考虑因子估值和宏观状态,提出“规模因子与价值因子均衡配置,超配成长、动量、低波动率和流动性因子,低配反转因子”的策略框架,以期捕获多轮动机会,实现风险收益的优化。

- 图表完善支持逻辑表达,特别是因子Spread走势(图3~6)、宏观指标走势(图8~12)、因子表现动态图(图1~2)及因子投资时钟(图7)极大增强了报告的科学性和可操作性。

总体来看,报告严谨、数据丰富、逻辑清晰,适合专业机构投资者及高阶投资人士参考,提升因子投资的时机判断能力和资产配置效率。[page::0,1,2,3,4,5,6,7]

---

附图示范

- 图3:规模因子Spread走势,显示估值处于较高水平但未极端,具备配置价值。

- 图7:因子投资时钟,揭示利率与波动率变化对因子表现的调控作用。

- 图8:10年期国债收益率上涨趋势,支持流动性趋紧判断。

- 图10:万得全A指数波动率处于低位,说明低波动率因子优势。

---

以上为该金融因子轮动报告的详尽解析与综合点评,力求全面覆盖其论证结构、数据解读和策略建议,助力投资者深刻理解市场因子动态与宏观关联,提升配置策略的科学性。