移动平均线怎么看图解

由qxiao创建,最终由small_q 被浏览 467 用户

什么是移动平均线?

移动平均线(在本博文中有时称为 MA)是一系列数值的平均值。对于要平均的值的数量,它们具有预定义的长度,并且随着时间的推移添加更多数据,这组值会向前移动。给定一系列数字和固定的子集大小,MA 系列的第一个元素是通过取数字系列的初始固定子集的平均值来获得的。然后通过将子集向前移动一个值来修改子集,即排除前一个子集的第一个元素,并将前一个子集之后的元素立即添加到新子集,保持长度固定。考虑下面提到的示例,以了解简单移动平均线的计算。让计算五个数据点的平均值(下划线表示用于计算平均值的子集)。

移动平均线是用于验证市场走势的最广泛使用的技术指标之一。很少有其他指标能像移动平均线那样公正、明确和实用。移动平均线帮助交易者识别趋势并通过使这些趋势对他们有利来增加盈利交易的数量。

数字系列:7 12 2 14 15 16 11 20 7 MA 系列的第一个值:(7 + 12 + 2 + 14 + 15) / 5 = 10 7 12 2 14 15 16 11 20 7 MA 系列的第二个值: (12 + 2 + 14 + 15 + 16) / 5 = 11.8 7 12 2 14 15 16 11 20 7 MA 系列的第三个值:(2 + 14 + 15 + 16 + 11) / 5 = 11.6 7 12 2 14 15 16 11 20 7

可以看出,用于计算平均值的子集向前移动了一个数据条目,因此称为移动平均值(也称为移动平均值或滚动平均值)。可以为任何时间序列计算移动平均序列。在金融市场中,它最常用于股票和衍生品价格、回报百分比、收益率和交易量。证券价格往往会迅速波动,因此图表包含多个波峰和波谷,因此难以理解整体走势。

移动平均线有助于消除波动,使分析师和交易员能够预测证券价格的趋势或变动。用于计算移动平均线的较大子集将生成更平滑的曲线并包含更少的波动。发生这种情况是因为当回溯期增加时,子集中的每个数据点的权重较小,这反过来又减少了基础价格/交易量图表中固有的变化。这些移动平均线对趋势变化的反应较慢,被称为慢速移动平均线。持续时间较短的移动平均线被称为快速移动平均线,可以更快地响应趋势变化。慢速移动平均线也被称为较大的移动平均线,因为它们有一个更大的子集来计算平均值。同样,快速移动平均线也称为较小的移动平均线。众所周知,移动平均线是滞后指标,它们落后于价格/交易量图表的走势。与较慢的 MA 相比,较快的 MA 具有较少的延迟。

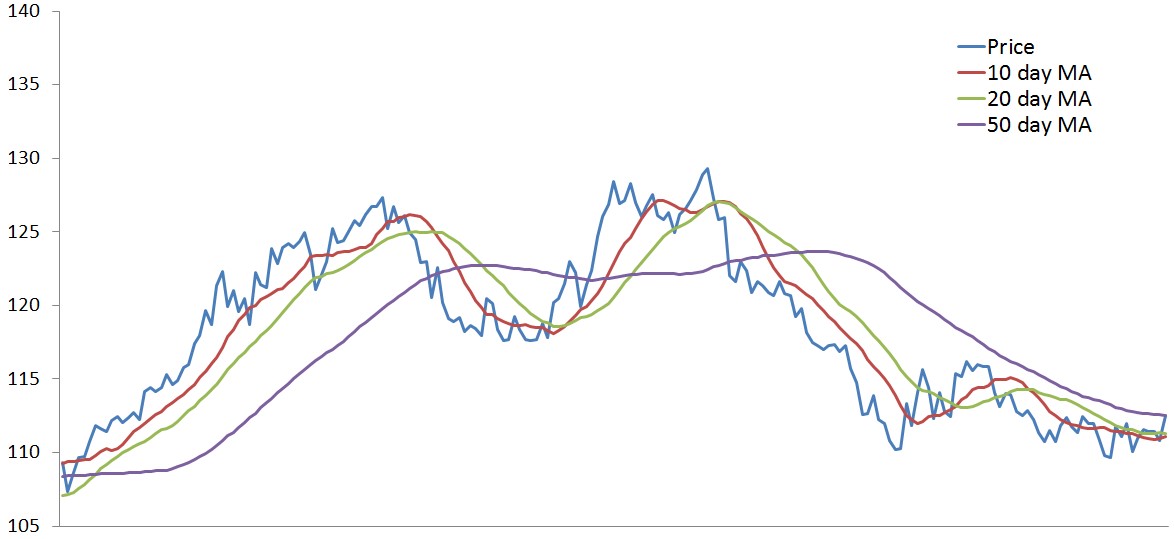

考虑上面显示的图表,它包含期货合约的收盘价(蓝线)、10 天移动平均线(红线)、20 天移动平均线(绿线)和 50 天移动平均线(紫线)。可以观察到,50 天 MA 是最平滑的,10 天 MA 具有最大数量的波峰和波谷或波动。随着回溯期的增加,移动平均线远离价格曲线。红线(10 日均线)最接近蓝线(价格曲线),紫线(50 日均线)最远。

如果要移动 MA 线以使其与价格曲线重叠,则必须沿负 x 轴方向进行移动,这证实了 MA 线的滞后特性。50 天均线需要最大的移动,这意味着较慢的移动平均线比较快的移动平均线具有更大的滞后性。较慢的移动平均线对价格曲线变化的反应较慢。

有不同类型的移动平均线可用于开发各种各样的移动平均线策略,现在让我们更详细地了解其中的一些。

移动平均线的类型

根据平均值的计算,有许多不同类型的移动平均值。五种最常用的移动平均线是简单(或算术)、指数、加权、三角形和可变移动平均线。各种移动平均线之间唯一值得注意的区别是分配给移动平均线期间数据点的权重。简单移动平均线对所有数据点应用相同的权重。指数和加权平均值对最近的数据点应用更大的权重。三角平均值对移动平均周期中间的数据施加更大的权重。可变移动平均线根据价格波动改变权重。

1. 简单移动平均线 (SMA)

简单(或算术)移动平均值是通过将时间序列中的元素相加并将该总数除以时间段数来计算的算术移动平均值。顾名思义,简单移动平均线是最简单的移动平均线类型。它可以说是交易者使用的最流行的技术分析工具。SMA 中的所有元素具有相同的权重。如果移动平均周期为 5,则 SMA 中的每个元素将在 SMA 中具有 20% (1/5) 的权重。SMA 通常用于识别趋势方向,但也可用于生成潜在的交易信号。计算 SMA 的公式很简单:

SMA =(移动平均周期内的数据点总和)/(总周期数)

2. 指数移动平均线(EMA 或 EWMA)

简单的移动平均线有时过于简单,当证券价格出现飙升时效果不佳。指数移动平均线赋予最近时期更多的权重。这使得它们比 SMA 更可靠,并且可以更好地代表证券的近期表现, 因此可用于创建更好的移动平均线策略。EMA 的计算如下所示:

加权乘数 = 2 / (移动平均周期 +1) EMA = (收盘价 - 前一天的 EMA/柱) x 乘数) + 前一天的 EMA/柱 改写为:EMA = (收盘价) x 乘数 + (EMA前一天/柱)x(1 - 乘数)

短期 EMA 对最新数据的权重大于长期 EMA。例如,10 周期 EMA 的权重为 18.18% (2/11),而 20 周期 EMA 的权重为 9.52% (2/21)。之所以称为指数移动平均线,是因为移动平均线周期中的每个项的权重都比其前一项具有指数级的权重。指数移动平均线比简单移动平均线反应更快,如下图所示(蓝线代表每日收盘价,红线代表 30 日均线,绿线代表 30 日均线)。

以下摘自约翰·墨菲 (John J. Murphy) 的著作《金融市场技术分析》,由纽约金融学院于 1999 年出版,其中包含对指数加权移动平均线优于简单移动平均线的最佳解释之一。

“指数平滑移动平均线解决了与简单移动平均线相关的两个问题。首先,指数平滑平均值为更新的数据分配了更大的权重。因此,它是一个加权移动平均线。但是,虽然它对过去价格数据的重视程度较低,但它确实在计算中包含了工具生命周期中的所有数据。此外,用户可以调整权重,以对最近一天的价格赋予更大或更小的权重,该权重被添加到前一天价值的百分比中。两个百分比值的总和为 100。”

3. 加权移动平均线(WMA 或 LWMA)

加权移动平均是指移动平均期间的每个数据点在计算平均值时被赋予特定权重的移动平均。指数移动平均线是一种加权移动平均线,其中移动平均周期中的元素被分配指数增加的权重。线性加权移动平均 (LWMA),通常也称为加权移动平均 (WMA),通过在移动平均周期内为元素分配线性增加的权重来计算。

如果移动平均周期包含十个数据条目,则最近的元素(第十个元素)将乘以 10,第 9 个元素将乘以 9,依此类推,直到第一个元素的乘数为 1。

然后将所有这些线性加权元素的总和相加并除以乘数的总和,如果有 10 个元素,总和将除以 55 (n(n+1)/2)。下图显示了 30 天的 SMA(红线)、EMA(绿线)和 LWMA(紫线)。

从上图中可以看出,与指数移动平均线一样,加权移动平均线比简单移动平均线对价格曲线变化的反应更快,但对波动的反应比 EMA 稍慢,这是因为与 EMA 相比,LWMA 对最近过去数据的压力略大,EMA 以指数递减的方式对所有以前的数据施加权重。下面提到的是在计算 4 天期间的 EMA 和 WMA 时给予元素的权重:

EWMA LWMA 最近的元素:2/(4+1) = 40% 4/10 = 40% 第二个最近的元素:40% x 60% = 24% 3/10 = 30% 第三个最近的元素:24% x 60 % = 14.4% 2/10 = 20% 第 4 个最近的元素:14.4% x 60% = 8.6% 1/10 = 10% 第 5 个最近的元素:8.6% x 60% = 5.2% 0/10 = 0% 第 6 个最近的元素:5.2% x 60% = 3.1% 0/10 = 0% 第 7 个最近的元素:3.1% x 60% = 1。9% 0/10 = 0%

等等…

4. 三角移动平均线 (TMA)

三角移动平均线是一条双平滑曲线,这也意味着数据被平均了两次(通过平均简单移动平均线)。TMA 是一种加权移动平均线,其中权重以三角形模式应用。按照下面提到的步骤计算 TMA:

首先,计算简单移动平均线 (SMA):

SMA = (D1 + D2 + D3 + . . . . . . + Dn) / n

接下来计算 SMA 的平均值:

TMA = (SMA1 + SMA2 + SMA3 + . . . . . . + SMAn) / n

考虑上面显示的图表,它由每日收盘价曲线(蓝线)、30 天 SMA(红线)和 30 天 TMA(绿线)组成。可以观察到,TMA 比 SMA 平滑得多。TMA 的波动比 SMA 更长、更稳定。由于双重平均,TMA 的滞后大于其他移动平均线,如 SMA 和 EMA。可以观察到,TMA 需要更长的时间才能对价格波动做出反应。TMA在趋势期间产生的交易信号与SMA产生的交易信号相比,将远离该时期的高峰和低谷,因此使用TMA获得的利润会更少。

然而,在盘整期间,TMA 不会产生像 SMA 产生的那样多的无效交易信号,这将避免交易者持有不必要的头寸,从而降低交易成本。

5. 可变移动平均线 (VMA)

可变移动平均线是 Tushar Chande 在 1991 年开发的指数加权移动平均线。Chande 建议,当市场条件发生变化时,可以通过使用波动率指数 (VI) 调整平滑期来提高指数移动平均线的性能。波动率是衡量价格随时间变化的快慢程度的指标。波动率指数显示了市场对未来 30 天的波动率预期。

开发 VMA 的目的是在价格处于盘整期时放慢平均线,以避免无效的交易信号,并在市场趋势时加快平均线,以充分利用趋势价格。下面给出了计算可变移动平均线的方法:

移动平均线交易策略

1. 三重均线交叉策略

三重移动平均线策略涉及绘制三个不同的移动平均线以生成买入和卖出信号。这种 移动平均线策略比双移动平均线交叉系统更适合处理虚假交易信号。通过使用三个不同回溯期的移动平均线,交易者可以确认市场是否真的见证了趋势的变化,或者它是否只是暂时停止,然后继续保持之前的状态。买入信号是在趋势发展的早期产生的,而卖出信号是在趋势结束的早期产生的。

第三条移动平均线与其他两条移动平均线结合使用,以确认或否认它们产生的信号。这降低了交易者对错误信号采取行动的可能性。

移动平均线的周期越短,它就越接近价格曲线。当证券开始上升趋势时,较快的移动平均线(短期)将比较慢的移动平均线(长期)更早地开始上涨。假设证券在过去 60 个交易日中每天上涨相同的数量,然后在接下来的 60 天内开始下跌相同的数量。10日均线将在第6个交易日开始下跌,20日和30日均线分别在第11日和第16日开始下跌。趋势持续的概率与趋势已经持续的时间成反比。由于这个原因,等待进入交易太久会导致错过大部分收益,而过早进入交易可能意味着输入错误信号并不得不在亏损的情况下退出头寸。为了解决这个问题,交易者使用三重移动平均线交叉策略,旨在在正确的时间顺应趋势,并在此过程中避免错误信号。

为了说明这种 移动平均线策略,我们将使用 10 天、20 天和 30 天的简单移动平均线,如下图所示。

要使用的移动平均线的持续时间和类型取决于交易者希望交易的时间范围。对于较短的时间范围(一小时柱或更快),指数移动平均线是首选,因为它倾向于紧密跟随价格曲线(例如 4、9、18 EMA 或 10、25、50 EMA)。对于较长的时间范围(每日或每周柱),交易者更喜欢使用简单的移动平均线(例如 5、10、20 SMA 或 4、10、50 SMA)。移动平均周期取决于交易者的策略和交易的证券。

考虑上图中的“A”点,三个移动平均线围绕该点改变方向。红线代表快速移动平均线(10 天 SMA),绿线代表中移动平均线(20 天 SMA),紫色线代表慢速移动平均线(30 天 SMA)。当快速移动平均线同时低于中移动平均线和慢速移动平均线时,就会触发卖出信号。这显示了趋势的短期转变,即过去 10 天的平均价格低于过去 20 天和 30 天的平均价格。当中移动平均线下穿慢速移动平均线时,卖出信号被确认,当中移动平均线下穿慢速移动平均线(30 天)时,动量的转变被认为更为显着。

三重均线交叉系统在慢速均线高于中速均线且中速均线高于快速均线时产生卖出信号。当快速移动平均线高于中移动平均线时,系统退出其位置。出于这个原因,与双重移动平均线交易系统不同,三重移动平均线系统并不总是在市场上。当慢速移动平均线和中速移动平均线之间的关系与中速移动平均线和快速移动平均线之间的关系不匹配时,系统退出市场。

更激进的交易者不会等待趋势的确认,而是基于快速移动平均线与慢速和中速移动平均线交叉建立头寸。也可以在不同的时间建仓,例如:交易者可以在快速 MA 上穿中 MA 时持有一定数量的多头头寸,然后在快速 MA 上穿慢 MA 时持有下一组多头头寸最后,当介质穿过慢速移动平均线时,更多的多头头寸。如果在任何时候观察到趋势逆转,他可能会退出他的头寸。

2. 移动平均丝带

移动平均线交叉系统的扩展版本是移动平均线功能区。 这种移动平均线策略 是通过在同一张图表上放置大量移动平均线来创建的(下图使用了 8 个简单的移动平均线)。在选择移动平均线的长度和类型时,必须考虑时间范围和投资目标。当所有的移动平均线都向同一个方向移动时,就可以说趋势是强劲的。交易信号以类似于三重移动平均线交叉系统的方式生成,交易者必须决定交叉的数量以触发买入或卖出信号。交易者在较快的移动平均线穿过较慢的移动平均线时买入,并在较快的移动平均线穿过较慢的移动平均线时卖出

3. 移动平均收敛发散 (MACD)

MACD 是移动平均收敛背离的缩写,是一种跟随动量指标的趋势。它是三个时间序列的集合,根据历史价格数据计算为移动平均线,通常是收盘价。MACD 线是特定证券收盘价的快速(短期)指数移动平均线和慢速(长期)指数移动平均线之间的差异。信号线是 MACD 线的指数移动平均线。在这种 移动平均线策略中,交易者寻找 MACD 和信号线之间的交叉点。

MACD 策略由定义策略的三个参数表示,即三个移动平均线的时间段 - MACD(a,b,c),其中 MACD 系列是具有时间段 'a' 和 ' 的 EMA 之间的差异b'。信号线,即 MACD 系列的 EMA,其时间周期为“c”。最常用的 MACD 策略为 MACD 系列使用 12 天和 26 天 EMA,为信号系列使用 9 天 EMA,由 MACD(12,26,9) 表示。下面显示的图表是根据这些输入参数绘制的

MACD 线 = 收盘价 12 天 EMA - 收盘价 26 天 EMA 信号线 = MACD 线 9 天 EMA 柱状图 = MACD 线 - 信号线

图表的上半部分包含每日收盘价(蓝线)、12 天 EMA(红线)和 26 天 EMA(绿线)。图表的下半部分由 MACD 系列(蓝线)组成,其计算方法是从快速移动平均线(12 天 EMA)中减去慢速移动平均线(26 天 EMA),信号系列(红线)计算得出通过获取 MACD 系列的 9 天 EMA,最后是 MACD 直方图(黑色垂直线),它是通过从 MACD 系列中减去信号系列来绘制的。

MACD图表有许多不同的解释。最常用的信号触发是当 MACD 线穿过信号线时。当 MACD 线上穿信号线时,建议买入标的证券,当 MACD 线下穿信号线时,触发卖出信号。这些事件被视为基础证券的趋势即将向交叉方向升级的迹象。交易者考虑的另一个交叉称为零交叉。这发生在价格曲线的慢速和快速移动平均线相互交叉时,或者当 MACD 系列改变符号时。

从正到负的变化被认为是看跌信号,而从负到正的变化被认为是看涨信号。零交叉提供关于趋势变化的确认,但它在触发信号方面不如信号交叉可靠。交易者还监控 MACD 线和信号线之间的背离,这可以通过直方图观察到。当直方图开始下降(向零线移动)时,表明趋势正在减弱,这发生在 MACD 线和信号线会聚时。

然而,当信号线和 MACD 线背离,或柱状图在上升(远离零线)时,表明趋势正在变强。

与其他用于预测趋势的移动平均线策略一样,MACD 会产生错误信号。看涨或看跌交叉,然后分别突然下跌或上涨的基础证券被称为误报。假阴性是当没有交叉但股票突然向上或向下加速时。